Wie kann man seine Kfz Kosten

„geltend“ machen?

Wir werden häufig gefragt, was denn nun besser/günstiger ist:

die 1-%-Methode oder das Fahrtenbuch?

Unserer Meinung nach, ist das Führen eines Fahrtenbuchs mit sehr viel Aufwand verbunden und mit Risiken behaftet;

wird es nicht ordnungsgemäß geführt, bekommt man bei einer

Betriebsprüfung schnell Schwierigkeiten.

Im Zweifelsfall wird es nicht akzeptiert und das Jahresergebnis des Unternehmens

wird nachträglich um die Werte der 1%-Methode gewinnerhöhend korrigiert.

Hierfür haben wir Ihnen einen mehrseitigen Aufsatz geschrieben,

suchen Sie sich einfach die Passagen die Sie brauchen.

Inhalt

- Privatvermögen vs. Betriebsvermögen

- Einzelunternehmen

2.1 1 % Methode

2.2 Kostendeckelung

2.3 Fahrtenbuchmethode - GmbH

3.1 1 % Methode

3.2 Fahrtenbuchmethode - Negativkonsequenzen der Fahrtenbuchmethode

- Anscheinensvermutung

5.1 Ein Porsche im BV und ein Golf im PV

5.2 Ein Porsche im BV und ein Porsche im PV - Im Ausland angefallene Kosten

1. Privatvermögen vs. Betriebsvermögen

Wenn Sie sich dafür entschieden haben einen neuen PKW anzuschaffen, muss dringend die folgende Frage beantwortet werden: Zu wieviel Prozent wird der PKW betrieblich oder auch privat genutzt?

Betriebliche Nutzung >50%:

Ist die betriebliche Nutzung größer als 50% gehört der PKW zum notwendigen Betriebsvermögen.

Alle Aufwendungen sind Betriebsausgaben und mindern somit den steuerlichen Gewinn und damit Ihre Steuerbelastung.

Zu den möglichen Aufwendungen gehören:

- Tankkosten

- Abschreibungen

- Kfz- Versicherung

- Kfz-Steuer

- Kfz-Reparaturen

- Parkkosten zählen nicht zu den direkten Kfz-Kosten, sind aber trotzdem im Rahmen von Reisekosten als Betriebsausgabe absetzbar

Für die Ermittlung des privaten Nutzungsumfangs gibt es zwei Ermittlungsmethoden.

Sie haben die Wahl zwischen

- der Fahrtenbuchmethode, bei der Sie den Umfang der Privatfahrten mithilfe eines ordnungsgemäßen Fahrtenbuchs ermitteln, und

- der sog. 1%-Regelung (diese ist zwingend anzuwenden, wenn Sie kein ordnungsgemäßes Fahrtenbuch führen).

Die gewählte Methode muss für mind. ein Jahr beibehalten werden und kann unterjährig nicht verändert werden.

Ausnahme:

Im Laufe eines Kalenderjahres wird ein neuer PKW im Betriebsvermögen angeschafft.

Hier darf nun auch unterjährig neu gewählt werden.

Gehören mehrere PKW zum Betriebsvermögen kann für jeden PKW differenziert entschieden werden.

Beispiel:

2 PKW im Betriebsvermögen,

beide werden auch privat genutzt.

- PKW 1: 1%-Methode

- PKW 2: Fahrtenbuchmethode

Betriebliche Nutzung <10%:

Ist die betriebliche Nutzung kleiner als 10%, gehört der PKW ausschließlich zum Privatvermögen.

– Die tatsächlich angefallenen Kfz-Kosten zählen also nicht zu den Betriebsausgaben,

– mindern nicht den steuerlichen Gewinn und damit auch nicht Ihre Steuerbelastung.

Was Sie jedoch als Betriebsausgabe angeben können, sind im betrieblichen Rahmen angefallene Fahrten.

Hier können 0,30€ pro betriebliche gefahrenen Kilometer (Fahrten zu Kunden oder Lieferanten),

und 0,30€ pro einfachen Kilometer der Wegstrecke Wohnung-Arbeitsstätte berechnet werden.

Umsatzsteuerrechtlich:

Betrachtet man die Lage umsatzsteuerrechtlich,

gehört der PKW nur ab 10% betrieblicher Nutzung zum Betriebsvermögen.

Bedeutet, dass bei weniger als 10%iger betrieblicher Nutzung die Anschaffung

eines PKW nicht als Betriebsausgabe geltend gemacht werden darf.

Die Vorsteuer kann man sich somit leider auch nicht vom Finanzamt zurückholen.

2. Einzelunternehmen

Gehören mehrere Fahrzeuge zum Betriebsvermögen,

muss der Einzelunternehmer für jedes Fahrzeug, das von

– ihm oder

– seinen Angehörigen

für Privatfahrten genutzt wird, einen Vorteil in Höhe von 1 % des Bruttolistenpreises versteuern.

Die Versteuerung der privaten Nutzung kann bei einzelnen Fahrzeugen außen vor bleiben, wenn

- der Einzelunternehmer für diese Fahrzeuge eine ausschließlich betriebliche Nutzung glaubhaft machen kann

(z. B. bei Werkstattwagen o.ä.), - Sie ausschließlich den eigenen Arbeitnehmern zur betrieblichen Nutzung überlassen werden oder

- Sie wegen ihrer betrieblichen Nutzungszuweisung nicht für eine private Nutzung zur Verfügung stehen

(z. B. Vorführwagen eines KfZ-Händlers, Leihwagen, sowie Firmenwagen von Erwerbstätigen, die keinen festen Tätigkeitsort haben oder die ihre Leistungen nur durch den Einsatz eines KfZ erbringen können).

Sofern ein Fahrzeug gemeinsam vom Einzelunternehmer und einem seiner Arbeitnehmer für Privatfahren genutzt werden kann,

muss der 1 %-Vorteil jeweils zur Hälfte angesetzt werden.

Personengesellschaften:

Bei Personengesellschaften gelten die Grundsätze für Einzelunternehmer entsprechend.

2.1 1%-Methode

Nachweis der betrieblichen Nutzung bei der 1 %-Regelung

Der erforderliche betriebliche Nutzenumfang von mehr als 50% kann in unterschiedlichster Form nachgewiesen werden.

Sei es durch den

– Terminkalender,

– die Reisekostenabrechnungen

– u.v.m.

Sind diese Formen des Nachweises nicht vorhanden, können auch formlose Aufzeichnungen hinzugezogen werden.

Diese müssen einen repräsentativen zusammenhängenden Zeitraum (3 Monate) umfassen.

Folgende Angaben zu den betrieblichen Fahrten sollten enthalten sein:

- Anlass der Fahrt

- die zurückgelegte Strecke

- die Kilometerstände zu Beginn und Ende jeder einzelnen Fahrt

Machen bereits die Fahrten zwischen Wohnung und Betriebsstätte sowie Familienheimfahrten mehr als 50 % der Jahreskilometerleistung aus,

muss die betriebliche Nutzung nicht nachgewiesen werden.

1 %-Regelung bei Fahrzeugwechsel

Wird im Laufe eines Monats der privat genutzte PKW gewechselt,

so wird für diesen Monat der 1%-Vorteil des Fahrzeugs gebucht,

das nach Anzahl der Tage überwiegend genutzt worden ist.

Berechnungs-Beispiel:

VW Golf, BLP 35.000,-€

Monatspauschale:

35.000,-€ x 1% = 350,-€

350,-€ x 80% = 280,-€

280,-€ x 19% = 53,20€

350,-€ + 53,20€ = 403,20€/Monat = 4.838,40€/Jahr

Fahrten Whg.-Arb.:

(35.000,- x 0,03%) x Entfernungskilometer x 0,30€ x 12M

35.000,- x 0,03% x 16km = 168,-€ private Nutzung für Fahrten Whg.-Arb.

16km x 20 Arbeitstage x 0,30€ = 96,-€ Entfernungspauschale

168,-€ – 96,-€ = 72,-€/Monat = 864,-€/Jahr

Diese Beträge entsprechen einem privaten Vorteil, den der Unternehmer im Vergleich zu einem beliebigen Arbeitnehmer hat,

dem kein Firmenwagen zur privaten Nutzung zur Verfügung steht.

Diese Beträge werden im Rahmen der Buchhaltung regelmäßig „gewinnerHÖHEND“ eingebucht.

Sie sind wie eine „künstliche Einnahme“ zu betrachten und erhöhen dementsprechend den Gewinn des Unternehmens und teilweise muss hier auch Umsatzsteuer bezahlt werden!

2.2 Kostendeckelung

Entstehen dem Unternehmer nur geringe Kfz-Kosten, z. B. weil der Firmenwagen vollständig abgeschrieben ist,

kann der private Nutzungsanteil nach der 1-%-Regelung über den tatsächlichen Kosten liegen.

In diesem Fall wird der private Nutzungsanteil auf die tatsächlichen Kosten begrenzt

(= Kostendeckelung gemäß BMF-Schreiben vom 18.11.2009, IV C 6 – S 2177/07/10004; DOK 2009/ 0725394).

Wenn 1%-Vorteil + nicht abz. BA (Fahrten Whg.-Arb.) > tatsächliche Aufwendungen:

In manchen Fällen ist es so, dass der 1%-Vorteil und die nicht abziehbaren Betriebsausgaben (für Fahrten Whg-Arb.) höher sind,

als die tatsächlichen Aufwendungen für den betrieblichen PKW.

Kann dies vom Steuerpflichtigen nachgewiesen werden,

so wird der anzusetzende Nutzenvorteil auf den Betrag der tatsächlichen Kosten begrenzt.

Werden mehrere betriebliche PKW privat mitgenutzt,

darf die Summe aller 1%-Vorteile mit der Summe aller tatsächlichen Kosten gegenübergestellt werden.

Hier ist es jedoch auch möglich, fahrzeugbezogen vorzugehen.

Berechnungs-Beispiel:

1%-Vorteil + nicht abz. BA (Fahrten Whg.-Arb.): 4.838,40€ + 864,-€ = 5.702,40€

tatsächliche Aufwendungen: 3.500,-€

- 5.702,40€ > 3.500,-€

- Der anzusetzende Nutzenvorteil wird hier auf die Höhe der tatsächlichen Aufwendungen in Höhe von 3.500,- begrenzt.

2.3 Fahrtenbuchmethode

Form und Inhalt

Ein steuerlich ordnungsgemäßes Fahrtenbuch muss

– fortlaufend,

– zeitnah und

– in geschlossener Form geführt werden.

Die folgenden Mindestangaben müssen enthalten sein:

- Datum

- Kilometerstand zu Beginn und Ende jeder einzelnen Fahrt (egal ob betrieblicher oder privater Anlass)

- Reiseziel

- Reisezweck

- Aufgesuchte Geschäftspartner

Wichtig ist ebenfalls:

Ein Fahrtenbuch muss einheitlich sein und darf nicht „aufgeteilt“ werden.

Bsp.: Nummerierung der Fahrten vor Ort im PKW und anschließende elektronische Ergänzungen in Excel o.ä.

Für bestimmte Berufsgruppen existieren Aufzeichnungserleichterungen.

Hierunter zählen beispielsweise:

- Handelsvertreter

- Kurierdienste

- Taxifahrer

Elektronisches Fahrtenbuch

Ein elektronisch geführtes Fahrtenbuch kann nur dann steuerlich anerkannt werden,

wenn nachträgliche Veränderungen dokumentiert werden oder von Vornherein technisch ausgeschlossen sind.

Hilfreich sind auch legitimierte Fahrtenbuch-Apps wie vimcar oder das elektronische Fahrtenbuch von lexware.

3. GmbH

Wird von einer GmbH ein PKW gekauft,

handelt es sich grundsätzlich immer um einen Firmenwagen,

der dem Betriebsvermögen der GmbH zuzuweisen ist. Auch wenn die betriebliche Nutzung nicht über 50% ist.

Ein GmbH-Gesellschafter kann als Arbeitnehmer seiner GmbH einen Firmenwagen auch für private Zwecke verwenden.

Hier gibt es die folgenden 3 Varianten:

- die private Nutzung als geldwerter Vorteil beim Arbeitslohn

- private Überlassung wird über einen entgeltlichen Überlassungsvertrag geregelt

- private Nutzung als verdeckte Gewinnausschüttung

Zuzahlung des Geschäftsführers

Es ist möglich, dass der Geschäftsführer für die Privatnutzung des Firmenwagens Zuzahlungen (bspw. Übernahme von Benzinkosten für Privatfahrten) oder ein pauschales Nutzungsentgelt leistet. Dies würde im Gegenzug den zu versteuernden geldwerten Vorteil mindern.

Beispiel:

Der Firmenwagen wird Herrn H. im Rahmen der 1%-Methode auch zur privaten Nutzung zur Verfügung gestellt (7.200,-€ jährlich).

Die anfallenden Kosten teilt sich die GmbH mit Herrn H. Er übernimmt die Benzinkosten i.H.v. 5.600,-€ jährlich, die übrigen Kosten trägt die GmbH.

Als geldwerter Vorteil hat der Geschäftsführer Herr H. nun nicht mehr die 7.200,-€, sondern nur noch 1.600,-€ (7.200,-€ – 5.600,-€) zu versteuern. Die Benzinkosten kann Herr H. im Rahmen seiner Einkommensteuererklärung als Werbungskosten in der Anlage N geltend machen.

Firmenwagen im Rahmen eines Arbeitsverhältnisses

Wird einem GmbH-Gesellschafter der Firmenwagen auch für private Zwecke überlassen, so ergeben sich die folgenden Konsequenzen:

- für den GmbH-Gesellschafter entspricht die private Nutzung einem geldwerten Vorteil und wird bei seinem Arbeitslohn als Sachbezug berücksichtigt

- der GmbH-Gesellschafter erhält diesen Vorteil, da er der GmbH dafür seine Arbeitskraft zur Verfügung stellt

- da dieser Vorgang vollständig über die Lohnabrechnung und damit betrieblich geregelt ist, handelt es sich um eine 100%ige betriebliche Nutzung und um keine verdeckte Gewinnausschüttung

Verdeckte Gewinnausschüttung

Die Nutzung eines betrieblichen PKW durch einen Gesellschafter-Geschäftsführer ist nur dann betrieblich veranlasst, wenn eine derartige Nutzungsvereinbarung getroffen worden ist. Liegt diese nicht vor, oder geht die private Nutzung darüber hinaus, ist die Privatnutzung des betrieblichen PKW automatisch durch das Gesellschaftsverhältnis veranlasst. In diesem Fall ist von einer verdeckten Gewinnausschüttung auszugehen.

3.1 1% Methode

Bei einer GmbH wird der geldwerte Vorteil nicht einfach in der Buchhaltung erfasst (vgl. Einzelunternehmer).

Er muss zwingend als Sachbezug über die Gehaltsabrechnung des jeweiligen Arbeitnehmers abgerechnet werden,

dem der Firmenwagen für private Fahrten, oder auch Fahrten zwischen Wohnung und erster Tätigkeitsstätte zur Verfügung steht.

Die private Nutzung stellt so gesehen eine zusätzliche Einnahme für den Angestellten dar.

Berechnungs-Beispiel:

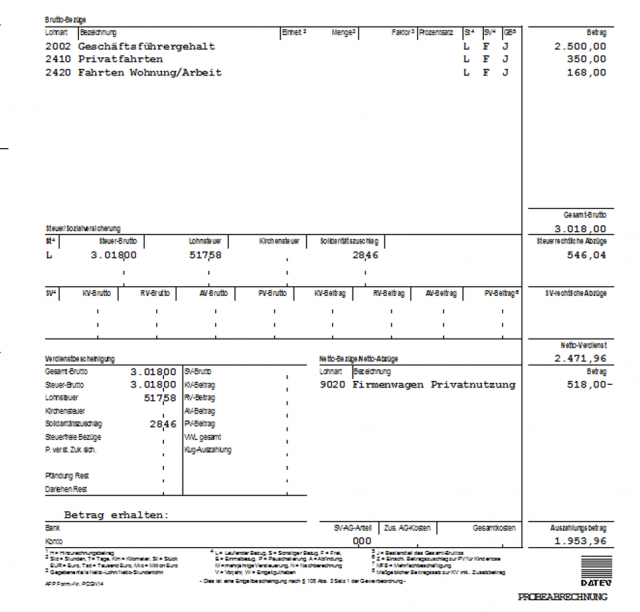

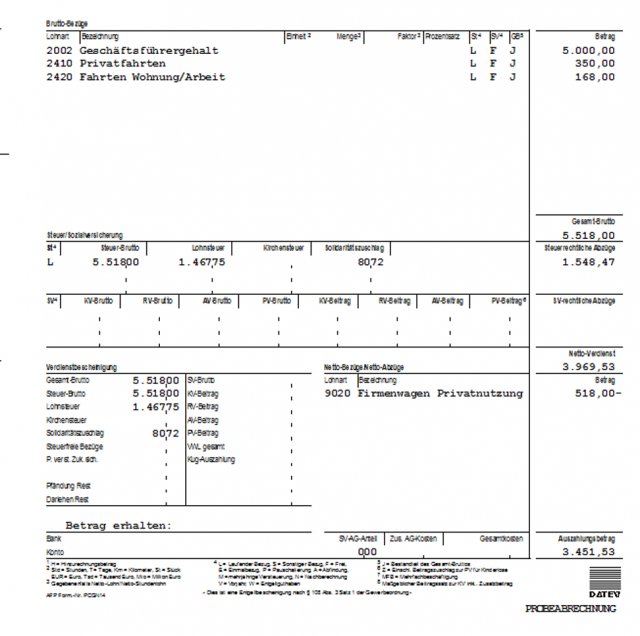

VW Golf, BLP 35.000,-€

1% = 350,00€

Entfernungskilometer für Fahrten Whg-Arb.: 16km

35.000,- x 0,03% x 16km = 168,-€ private Nutzung für Fahrten Whg.-Arb.

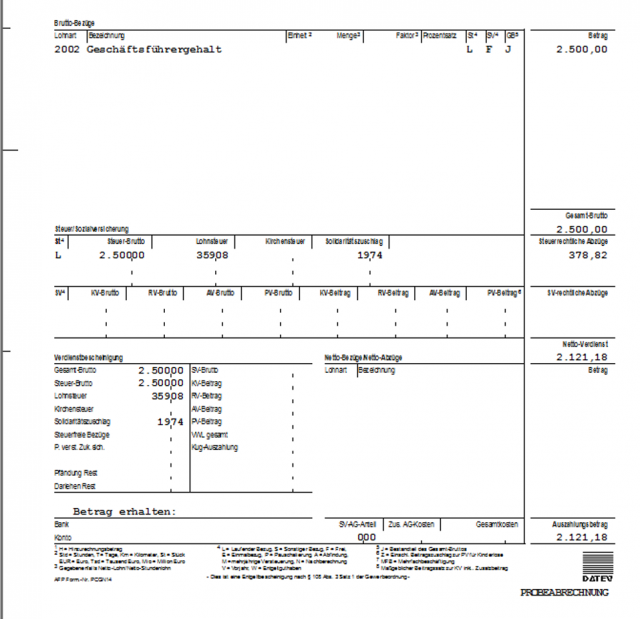

Bruttogehalt des Arbeitnehmers: 2.500,00€

Ohne Firmenwagen:

Bruttogehalt des Arbeitnehmers: 2.500,00€

Mit Firmenwagen:

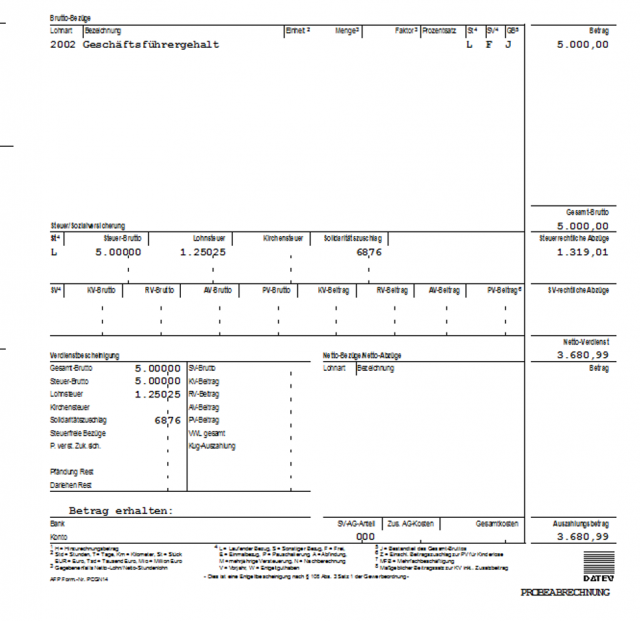

Bruttogehalt des Arbeitnehmers: 5.000,00€

Ohne Firmenwagen:

Bruttogehalt des Arbeitnehmers: 5.000,00€

Mit Firmenwagen:

3.2 Fahrtenbuchmethode

Ein Fahrtenbuch macht grundsätzlich nur dann Sinn,

wenn der Umfang der betrieblichen Fahrten sehr hoch ist – höher als die privaten Fahrten.

Oder man möchte einen Wagen betrieblich geltend machen,

obwohl man weiß, dass nicht viel dabei „rum“ kommen wird.

In diesem Fall werden die tatsächlich entstandenen Kosten angesetzt.

Voraussetzung hierfür ist das ordnungsgemäß geführte Fahrtenbuch durch den jeweiligen GmbH-Gesellschafter.

Berechnungs-Beispiel:

Aufteilung der anteilig betrieblich gefahrenen Kilometer lt. Fahrtenbuch

Dem Gesellschafter-Geschäftsführer Herrn H. wird von seiner GmbH ein Firmenwagen

für private Fahrten und Fahrten zwischen Wohnung und erster Tätigkeitsstätte überlassen.

Es wird ein Fahrtenbuch geführt:

Jahreslaufleistung: 20.000 km

davon privat: 5.200 km (26%)

davon Fahrten Whg-Arb.: 6.100 km (30,50%) (0,03% x BLP x Entfernungskilometer)

Tatsächlich angefallene Kosten: 10.818,-€ (einschl. Abschreibung)

- Kostenanteil für Privatfahrten: 812,-€ (10.818,-€ x 26%)

- Kostenanteil für Fahrten Whg.-Arb.: 3.299,-€ (10.818,-€ x 30,50%)

Zu versteuernder Arbeitslohn (Sachbezug) bei Herrn H.: 6.111,-€ (2.812,-€ + 3.299,-€)

Beim Ansatz der tatsächlichen Kosten ist zusätzlich die Umsatzsteuer v. 1.161,09€ (6.111,-€ x 19%) zu berechnen.

Da sich der prozentuale Anteil an Privatfahrten jeden Monat ändern kann, stellt die Fahrtenbuch-Methode in diesem Zusammenhang einen Mehraufwand für den Lohnbuchhalter/Steuerberater dar.

Dieser muss beim Erstellen der Lohnabrechnung jedes Mal die abzurechnenden Werte für die jeweilige Gehaltsabrechnung anpassen.

4. Negativkonsequenzen der Fahrtenbuchmethode

Werden die Auflagen für ein steuerlich ordnungsgemäßes Fahrtenbuch nicht eingehalten,

kann es vom Finanzamt, bei rückwirkender Überprüfung verworfen werden.

Bei einer mehr als 50%iger betrieblicher Nutzung muss der private Nutzenanteil mit Hilfe der 1%-Methode berechnet und somit auch nachversteuert werden.

Die nicht abziehbaren Betriebsausgaben für Fahrten zwischen Wohnung und Arbeitsstätte

sind pauschal nach den Regelungen in § 4 Abs. 5 Satz 1 Nr. 6 EStG zu berechnen.

Bei einer betrieblichen Nutzung zwischen 10% und 50% ist die 1%-Methode nicht anzuwenden.

Ohne Fahrtenbuch muss der private Nutzungsanteil hier als Entnahme mit den anteiligen tatsächlichen Selbstkosten berechnet werden. Zunächst müssen hier also die Gesamtaufwendungen für den PKW ermittelt werden. Die nicht abziehbaren Betriebsausgaben für Fahrten zwischen Wohnung und Arbeitsstätte sind pauschal nach den Regelungen in § 4 Abs. 5 Satz 1 Nr. 6 EStG zu berechnen.

Heißt : siehe oben

5. Anscheinsvermutung

Die Frage, ob der überlassene Firmenwagen auch tatsächlich für private Fahrten genutzt wird führt in der Praxis sehr häufig zu Rechtsstreitigkeiten. Dies kann sowohl Einzelunternehmer als auch GmbH Gesellschafter-Geschäftsführer betreffen.

Es wird ein sogenannter Anscheinsbeweis für die Privatnutzung unterstellt.

Wird ein PKW ausschließlich betrieblich genutzt, unterliegt der Steuerpflichtige der Beweispflicht,

dass keine privaten Fahrten mit dem im Betriebsvermögen befindlichen PKW stattfinden. Hierzu haben wir zwei Beispiele:

5.1 Ein Porsche im BV und ein Golf im PV

Laut Arbeitsvertrag darf Herr H. den Firmenwagen nur für betriebliche Zwecke nutzen

(die private Nutzung ist hier jedoch nicht ausdrücklich ausgeschlossen worden).

Eine Versteuerung des geldwerten Vorteils über den Arbeitslohn hat nicht stattgefunden.

Bei dem zugelassenen Firmenwagen handelt es sich um einen Porsche 911 Carrera.

Im Privatvermögen von Herrn H. befindet sich ein 10 Jahre alter VW Golf/kein PKW.

Bei einer Lohnsteuer-Außenprüfung kann der zuständige Prüfer nun der Auffassung sein,

dass der Porsche 911 Carrera allem Anschein nach auch privat genutzt wird,

da die private Nutzung schlecht (bis gar nicht) überwacht wurde/überwacht werden kann – ein Fahrtenbuch wurde nicht geführt.

Die Wahrscheinlichkeit, dass die private Nutzung im Rahmen des Sachbezugs nachträglich zu versteuern ist, liegt bei nahezu 100%.

Helfen kann hier das ausdrückliche und schriftliche Verbot, den Firmenwagen auch für Privatfahrten zu nutzen.

In diesem Fall kann vom Prüfer nicht so einfach unterstellt werden, vertragswidrig zu handeln.

5.2 Ein Porsche im BV und Porsche im PV

Dieser Fall kann etwas einfacher werden – muss er aber nicht.

Sind zwei gleichwertige Porsche vorhanden – einer als Firmenwagen im Betriebsvermögen und einer im Privatvermögen des Herrn H., ist es nach Schlussfolgerung des Denkgesetzes realistisch, dass der Firmenwagen auch ausschließlich betrieblich genutzt wird. Schließlich steht Herrn H. ein gleichwertiger Porsche für den privaten Gebrauch zur Verfügung.

Den Firmenwagen „muss/will“ er schlussendlich nicht für Privatfahrten nutzen.

Nehmen wir nun jedoch an, dass die ursprünglich baugleichen Porsche sich nun dadurch unterscheiden, dass der Firmenwagen ein Cabrio ist, der Privatwagen jedoch nicht, ist das ausschließen einer privaten Nutzung plötzlich nicht mehr so offensichtlich. Wer fährt schließlich nicht gerne in seiner Freizeit mit offenem Verdeck… Hier entsteht nun das gleiche Problem wie in Kapitel 5.1.

6. Im Ausland angefallene Kosten

Ein Blick in den Überlassungsvertrag des Firmenwagens zeigt, was erlaubt ist und was nicht.

Die Nutzung für Urlaubs-/ oder Auslandsfahrten kann hier explizit ausgeschlossen werden.

Hier muss ebenfalls unterschieden werden, ob die Auslandsfahrten betrieblicher oder privater Natur sind.

Sind sie betrieblicher Natur, so sind auch im Ausland entstandene Kosten vom Arbeitgeber zu tragen und steuerlich absetzbar. Wohnt der Arbeitnehmer in einem anderen Land, kann es je nach EU-Land unterschiedliche Bedingungen für die Überlassung eines Firmenwagens geben. Gerne können wir diese mit Ihnen in einem persönlichen, digitalen Gespräch vertiefen.

Sind sie privater Natur, so gibt es unterschiedliche Gestaltungsmöglichkeiten die beispielsweise so aussehen könnten:

- Für Privatkilometer wird eine Obergrenze festgelegt

- Die im Ausland angefallenen Tankkosten werden vom Arbeitnehmer selbst getragen

- Wenn der Arbeitgeber die Kosten von Maut und Schutzbrief trägt, handelt es sich hierbei um einen geldwerten Vorteil. Dieser wird dann als Sachbezug im Rahmen der Gehaltsabrechnung versteuert. Trägt der Arbeitnehmer die Kosten für Maut, Vignette u. ä. jedoch selbst, so erspart er sich, seinem Chef und auch dem Steuerberater bürokratischen Aufwand. Die selbstgetragenen Kosten kann der Arbeitnehmer anschließend im Rahmen seiner Einkommensteuererklärung als Werbungskosten in der Anlage N geltend machen.

Die private Überlassung des Firmenwagens sollte für Auslandsfahrten ausdrücklich formuliert werden.

Nicht jeder Arbeitgeber sieht es gern, wenn der Firmenwagen im Ausland genutzt wird, trotz der Erlaubnis zur privaten Nutzung.

Bei Rückfragen hierzu können Sie uns natürlich gerne

anrufen / per Whatssapp (0208 / 98 99 22 22)

oder per Mail (Beratung@DHW-StB.de) kontaktieren.

![]()

Folgen Sie uns in unserem Newsletter:

https://www.dhw-stb.de/#newsletter-box

oder in unserem Podcast:

https://digitalfutter.podigee.io/

Termine können bequem online ausgemacht werden:

Für Neumandatsanfragen inkl. eines kompletten Quickchecks!

(Was ist ein Quickcheck: Link zu Youtube)

Neumandatstermin / Beratungstermin ausmachen und bequem

(bei Christian Deák)

– per Paypal bezahlen: Link zum Kalender

– per Kreditkarte / Stripe bezahlen: Link zum Kalender

– für Samstagstermine (Not- / Ruhetermine) per Paypal bezahlen: Link zum Kalender

– für Samstagstermine (Not- / Ruhetermine) per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

Zahlung bequem per Paypal: Link zum Kalender

Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Neumandatstermin / Beratungstermin ausmachen und bequem

(bei Alan Grzemba)

– per Paypal bezahlen: Link zum Kalender

– per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

Zahlung bequem per Paypal: Link zum Kalender

Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Neumandatstermin/ Beratungstermin ausmachen und bequem

(bei Kanzleileitung Sabine Weleda)

– per Paypal bezahlen: Link zum Kalender

– per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

Zahlung bequem per Paypal: Link zum Kalender

Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Neumandatstermin/ Beratungstermin ausmachen und bequem

(bei Steuerfachangestellte Ann-Kathrin Bilowsky)

– per Paypal bezahlen: Link zum Kalender

– per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

Zahlung bequem per Paypal: Link zum Kalender

Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Neumandatstermin/ Beratungstermin ausmachen und bequem

(bei Steuerfachangestellte Jacqueline Eck)

– per Paypal bezahlen: Link zum Kalender

– per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

Zahlung bequem per Paypal: Link zum Kalender

Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Neumandatstermin/ Beratungstermin ausmachen und bequem

(bei Steuerfachangestellte Eleni Kostakopulos)

– per Paypal bezahlen: Link zum Kalender

– per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

Zahlung bequem per Paypal: Link zum Kalender

Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Disclaimer:

Es wird keine Gewähr und somit auch keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit der

Inhalte und Darstellungen übernommen. Dieses Schreiben ersetzt keine Steuerberatung.