Mit dem Jahressteuergesetz 2020 (JStG2020) hat der deutsche Gesetzgeber mit Wirkung zum 01. Juli 2021 zentrale Bestandteile der zweiten Stufe des Umsatzsteuer-Digitalpakets umgesetzt. Ziel dieser Maßnahmen ist die Schaffung eines einheitlichen europäischen Binnenmarktes im E-Commerce, wie es bereits im Dezember 2017 von der EU im Rahmen der Modernisierung der Mehrwertsteuer beim grenzüberschreitenden elektronischen Handel im Privatkundenbereich beschlossen wurde.

Besonders aus umsatzsteuerlicher Sicht ergeben sich dadurch für den Onlinehandel immense Veränderungen. Denn die neuen steuerlichen Rahmenbedingungen ziehen nicht nur steuerdeklaratorische Folgen nach sich, sondern haben nicht unwesentliche Auswirkungen auf operative Betriebsabläufe und digitale Schnittstellen in Unternehmen.

Im folgenden Beitrag vermitteln wir Ihnen einen Überblick über die grundlegenden Änderungen, die aus dem Digitalpaket resultieren, was das für die betriebliche Praxis von Online-Händlern bedeutet und welche Maßnahmen zukünftig notwendig sind. Außerdem wird ein Kontext zu den bereits umgesetzten Quick Fixes hergestellt.

Quick-Check: Welche Bereiche vom Digitalpaket besonders betroffen sind

Mit dem JStG 2020 wurde die zweite Stufe des Digitalpakets mit Wirkung zum 01. Juli 2021 umgesetzt. Damit wird das Bestimmungslandprinzip – das bei der Einführung des EU-Binnenmarktes noch als vorübergehender Status deklariert war – erheblich aufgewertet. Für den Bereich E-Commerce ergeben sich dadurch vor allem die folgenden weitreichenden Änderungen:

- Fernverkaufsregelung ersetzt Versandhandelsregelung: Die bis dato gültige Versandhandelsregelung wird durch eine Fernverkaufsregelung ersetzt.

- OSS-Verfahren löst MOSS-Verfahren ab: Mit der Einführung des One-Stop-Shop (OSS) wird eine zentrale Anlaufstelle für die Abgabe der Umsatzsteuermeldung – inkl. der organisatorischen und technischen Voraussetzungen – geschaffen.

- Plattformanbieter werden Steuerschuldner: Aus Plattformanbietern werden in vielen Fällen Steuerschuldner (statt dem bislang gültigen Haftungsregime).

Außerdem ändern sich mit der Einführung eines Import-OSS auch die Regelungen für die Einfuhr teils grundlegend. Selbst für Transportunternehmen ergeben sich mit der Einführung des § 21a UStG erhebliche Veränderungen.

Einen guten Überblick über die Änderungen im Versandhandel durch die Umsetzung der zweiten Stufe des Mehrwertsteuer-Digitalpakets zum 1. April 2021 bzw. 1. Juli 2021 liefert das BMF-Schreiben vom 01.04.2021 (III C 3 – S 7340/19/10003 :022).

Im nächsten Schritt betrachten wir die Relevanz der einzelnen Elemente des Digitalpakets für im Inland ansässige Online-Händler.

Versandhandelsregelung wird durch Fernverkaufsregelung ersetzt

Die gute Nachricht vorab: Für Verkäufe und Versendungen innerhalb Deutschlands sowie in das Drittlandsgebiet ändert sich in 2021 ebenso wenig, wie für den B2B-Bereich (dort erst zum 01.01.2022).

Erfolgen Verkäufe aber aus Deutschland in ein anderes EU-Land und dort an nichtunternehmerische Kunden, dann muss ab dem 01.07.2021 die neue innergemeinschaftliche Fernverkaufsregelung des § 3c Abs. 1 UStG n.F. beachtet werden. Entscheidend ist dabei nicht der Sitz des Händlers, sondern allein der Versand- und Zielort der Warenbewegung. Der Ort der Lieferung liegt am Sitz des Kunden, wenn folgende Tatbestandsmerkmale erfüllt sind:

- Beförderung oder Versendung eines Gegenstands (im Rahmen einer Lieferung),

- durch den Lieferer oder auf Rechnung des Lieferers,

- aus dem Gebiet eines Mitgliedstaates in das Gebiet eines anderen Mitgliedstaates oder in die in § 1 Abs. 3 UStG genannten Gebiete und

- Erwerber ist eine Person i.S.d. § 3a Abs. 5 S. 1 oder § 1a Abs. 3 Nr. 1 UStG. Letztere darf die im Zielland gültige Erwerbsschwelle nicht überschritten bzw. auf diese verzichtet haben.

Es dürfte sich also in der Regel um den „normalen Versandhandel“ an Privatpersonen im Ausland handeln.

Lieferschwellen fallen weg

Nicht mehr relevant sind zukünftig die bisher vorhandenen mitgliedslandspezifischen Lieferschwellen, die vollständig abgeschafft werden. Damit entfällt auch die bisherige Praxis, dass Online-Händler beim Überschreiten dieser Lieferschwelle im jeweiligen Mitgliedsland die geschuldete Umsatzsteuer abführen müssen (und damit auch die dafür notwendige umsatzsteuerliche Registrierung in diesen Ländern).

Zukünftig muss nur noch eine Bagatellregelung berücksichtigt werden (§ 3c Abs. 4 UStG): Bei sogenannten „Micro-Unternehmern“ richtet sich der Ort der Lieferung nach § 3 Abs. 6 S. 1 ff. UStG. Micro-Unternehmer ist, wer:

- nur in einem einzigen Mitgliedstaat ansässig ist und

- dessen Gesamtbetrag der Entgelte sowohl im Vorjahr als auch im laufenden Jahr die Geringfügigkeitsschwelle von jeweils 10.000 Euro nicht übersteigt (Entgelte i.S.d. § 3a Abs. 5 S. 2 UStG an Personen i.S.d. § 3a Abs. 5 S. 1 UStG zzgl. der Entgelte für innergemeinschaftliche Fernverkäufe).

Praxisbeispiele zur Anwendung der Fernverkaufsregelung

Folgende Beispielfälle verdeutlichen die Anwendung der Fernverkaufsregelung in der unternehmerischen Praxis:

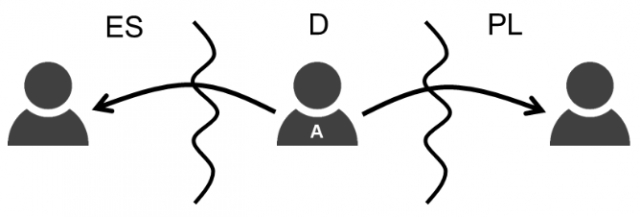

Fall 1

Händler A aus Dortmund betreibt seit 1995 ein Einzelhandelsgeschäft für Porzellanpuppen. Pandemiebedingt hat er einen Webshop eröffnet und vertreibt seine Produkte über diesen Vertriebskanal seit Sommer 2020. Im Juni 2021 verkauft er aus seinem Lager in Dortmund ein Produkt nach Polen, im Juli 2021 ein Produkt nach Spanien. A hat weder die Lieferschwelle nach Polen überschritten noch darauf verzichtet. Der Gesamtbetrag seiner Versandhandelsumsätze bzw. seiner Fernverkäufe betrug weder in 2020 noch in 2021 mehr als 10.000 €, noch hat er auf die Anwendung der De-minimis-Regel verzichtet.

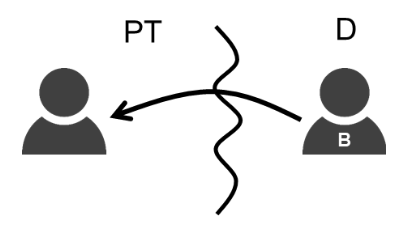

Fall 2

Händler B aus Düren vertreibt bereits seit 2014 über seinen Webshop Campingzubehör. Im August 2021 verkauft und versendet er aus seinem Lager in Kreuzau (NRW) ein Zelt im Wert von 2.000 € nach Portugal. B ist kein Micro-Unternehmer i.S.d. § 3c Abs. 4 UStG.

Laut § 3c Abs. 1 UStG liegt der Ort der Lieferung in Portugal, damit erbringt Händler B dort eine umsatzsteuerbare und umsatzsteuerpflichtige Lieferung, für die er portugiesische Umsatzsteuer von 23% auszuweisen hat.

Deshalb müsste sich Händler B in diesem Beispiel grundsätzlich umsatzsteuerlich in Portugal registrieren lassen und dort seinen Erklärungspflichten nachkommen. Zur Vereinfachung solcher Situationen beinhaltet die zweite Stufe des Digitalpakets jedoch eine weitere grundlegende Änderung: das One-Stop-Shop-Verfahren (OSS-Verfahren).

Einführung des OSS-Verfahrens zur Abführung ausländischer Mehrwertsteuer

Im Rahmen der europaweiten Harmonisierung im Umsatzsteuerrecht soll es zukünftig nur noch eine zentrale Anlaufstelle für die Abgabe der Umsatzsteuermeldung geben, dem sogenannten One-Stop-Shop-Verfahren.

Dazu wird das existierende Mini-One-Stop-Shop-Verfahren (MOSS), mit dem Online-Händler bislang schon ausländische Umsatzsteuern auf elektronische Dienstleistungen abführen und in einer Steuererklärung an das Bundeszentralamt für Steuern übermitteln (BZSt) konnten, zum 01. April 2021 zum OSS-Verfahren erweitert.

- Lesehinweis: Was Online-Händler über die Einführung des One-Stop-Shop wissen müssen, können Sie hier nachlesen.

Da die Registrierung zum OSS-Verfahren vorab erfolgen muss, gelten die Regelungen früher als z.B. die Änderungen des Fernverkaufs (01.07.2021). Die Regelung lässt sich – auch gesetzestechnisch – in drei Varianten unterteilen:

- OSS im Nicht-EU-Verfahren (§ 18i UStG): Anwendbar für nicht in der EU ansässige Unternehmer, die in der EU sogenannte Leistungen gem. § 3a Abs. 5 UStG erbringen.

- OSS im EU-Verfahren (§ 18j UStG): Anwendbar für in der EU (und damit auch in Deutschland) ansässige Unternehmer, die sogenannte Leistungen gem. § 3a Abs. 5 UStG erbringen oder innergemeinschaftliche Fernverkäufe tätigen. Zudem gilt diese Regelung für gem. § 3 Abs. 3a UStG als Verkäufer in ein fingiertes Reihengeschäft eingeschaltete Marktplatzbetreiber.

- Import-OSS (§ 18k UStG): Anwendbar für Fernverkäufe von aus dem Drittlandsgebiet eingeführte Gegenstände mit einem Sachwert von bis zu 150 €.

Für das weiter oben skizzierte Praxisbeispiel bedeutet das, dass für Händler B zur Vereinfachung seiner Besteuerung das OSS-Verfahren gem. § 18j UStG in Betracht kommt. Er muss sich somit nicht mehr in den einzelnen EU-Ländern, in denen seine Kunden ansässig sind, registrieren lassen, sondern meldet sich einmalig beim BZSt für das OSS-Verfahren an.

Anschließend deklariert er dort gegenüber dem BZSt, in welcher Höhe er Fernverkäufe in welche (übrigen) EU-Länder erbracht hat und entrichtet in einer Summe die insgesamt fällige Umsatzsteuer. Damit entfällt für ihn die bis dato aufwendige Registrierungspflicht im Ausland.

Was ist bei einer Teilnahme am OSS-Verfahren zu beachten?

Planen Sie die Teilnahme am OSS-Verfahren, müssen Sie die folgenden wichtigen Aspekte berücksichtigen:

- Die Teilnahme am OSS-Verfahren i.S.d. § 18j UStG muss einheitlich für alle Mitgliedstaaten der EU und alle Umsätze i.S.d. § 18j Abs. 1 S. 1 Nr. 1 u. 2 UStG erfolgen (§ 18j Abs. 1 S. 4 UStG).

- Das OSS-Verfahren ist hinsichtlich der Anzeige von innergemeinschaftlichen Fernverkäufen auch dann möglich, wenn der Unternehmer in mehr als einem Mitgliedstaat umsatzsteuerlich (für die dortige allgemeine Besteuerung) registriert ist, § 18j Abs. 1 S. 4 HS. 2 UStG.

- Die Erklärung beim BZSt muss nach dem (Steuer-)Recht desjenigen Landes erfolgen, für das die Erklärung getätigt wird. Es bleibt Ihnen also nicht erspart, das Umsatzsteuerrecht des ausländischen Staates zu kennen.

- Etwaige im Zusammenhang mit dem Fernverkauf anfallende Vorsteuer im Bestimmungsland kann ausschließlich im Wege des Vorsteuervergütungsverfahrens zurückgeholt werden.

- Die Meldung und Entrichtung der Steuer erfolgt quartalsweise.

- Nach § 14a Abs. 2 S. 2 UStG n.F. müssen bei Anwendung des OSS-Verfahrens keine Rechnungen mehr ausgestellt werden.

Welche Auswirkungen hat die Inanspruchnahme von Fulfillment-Anbietern?

Immer mehr Online-Händler nutzen den Versandhändler Amazon, um auf dessen Marktplatz (Amazon Marketplace) Produkte zu verkaufen. Über die reine Nutzung als Vertriebskanal hinaus nehmen viele Händler weitere Dienstleistungen von Amazon in Anspruch, die von der Lagerung und dem Versand der Produkte bis hin zur vollständigen Retourenabwicklung – dem sogenannten „Fulfillment by Amazon“ (FBA) – reichen.

So bequem die Nutzung dieser Dienstleistungen auch ist, oft werden sie von Online-Händlern zu leichtfertig oder ohne die eigentlich erforderlichen Hintergrundkenntnisse in Anspruch genommen. Das betrifft insbesondere die folgenden zwei Verfahren innerhalb der FBA-Option (bei denen Dienstleistungen wie z.B. die Rechnungserstellung oder der Versand der Pakete etc. hinzubuchbar sind):

- Beim CEE-Verfahren (Central Eastern Europe) übernimmt Amazon für den Kunden die Lagerung der Produkte in Logistikzentren in Deutschland, Polen und Tschechien, da dort die Lagerung besonders günstig ist.

- Bei Teilnahme am PAN-EU-Verfahren (paneuropäischer Versand durch Amazon) erfolgt die Lagerung der Ware darüber hinaus in Lagern in Italien, Frankreich, Spanien und Großbritannien.

Durch die Wahl zwischen den beiden Verfahren kann der Online-Händler in geringem Umfang Einfluss darauf nehmen, in welchen Ländern seine Ware gelagert wird. Keinen Einfluss hat er dagegen auf mögliche „Umlagerungen“ durch Amazon. Dadurch werden seine Waren ohne sein Zutun über die Grenze transportiert, u.U. sogar mehrfach. Das löst zwei umsatzsteuerliche Vorgänge (Verbringenstatbestände) aus:

- Eine fingierte innergemeinschaftliche Lieferung im Ursprungsland, die unter Erfüllung der einschlägigen Voraussetzungen steuerbefreit ist

- Einen fingierten innergemeinschaftlicher Erwerb im Bestimmungsland

Das führt faktisch dazu, dass sich die Teilnehmer am FBA-Verfahren (doch) in jedem Lagerland umsatzsteuerlich registrieren lassen, ihre dortigen Deklarationspflichten erfüllen und zudem buchhalterisch Pro-Forma-Rechnungen erstellen müssen. Darauf hat auch die Umsetzung des EU-Digitalpakets keine Auswirkung, da die vorgenannten Tatbestände im Regelbesteuerungsverfahren zu erklären sind.

Was bewirken die bereits umgesetzten Quick Fixes?

Die zum 1. Januar 2020 in Kraft getretenen Quick Fixes sollten ursprünglich Probleme im Rahmen der innergemeinschaftlichen Lieferungen beheben. Allerdings sorgt deren Einführung für zusätzliche Komplexität. Denn innergemeinschaftliche Lieferungen sind seit 2020 nur dann umsatzsteuerfrei, wenn eine im Bestimmungsland gültige Umsatzsteuer-Identifikationsnummer (USt-ID) vorhanden ist und das innergemeinschaftliche Verbringen deklariert wird. Sobald eine der beiden Voraussetzungen nicht vorliegt, führt jede – wohlgemerkt auch unbewusste – Umlagerung im jeweiligen Ursprungsland zur Umsatzsteuerpflicht.

In der Praxis kann das bei der Teilnahme an grenzüberschreitenden Fulfillment-Programmen zu umsatzsteuerlichen Risiken führen, da die Voraussetzungen für die Steuerfreiheit, die durch die Quick Fixes verschärft worden sind, möglicherweise zum Zeitpunkt der Warenumlagerungen (noch) nicht erfüllt waren. Für den Online-Händler bedeutet das eine abgabenrechtliche Belastung mit der Umsatzsteuer für seine Warenumlagerungen.

Erleichterungen bei den Quick Fixes? Die Hoffnung liegt bei der EU

Der Mehrwertsteuerausschuss der EU-Kommission hat sich in seinem Working Paper Nr. 968 einiger Fragen hinsichtlich der Quick Fixes angenommen. Im Papier wird festgestellt, dass Umsatzsteuer, die für eine innergemeinschaftliche Lieferung wegen fehlender USt-ID angefallen ist, im Vergütungsverfahren erstattet werden kann.

Denn Art. 4 der Richtlinie 2008/9/EU greift in diesen Fällen nicht, da dieser nur die Erstattung der Vorsteuer für Lieferungen ausschließt, die nach Art. 138 Mehrwertsteuer-Systemrichtlinie (MwStSystRL) befreit wären. Es darf allerdings bezweifelt werden, ob dies auch für das innergemeinschaftliche Verbringen anzuwenden ist.

Fazit: Trotz einiger Erleichterungen ist der Beratungsbedarf unverändert hoch

Zusammengefasst bleibt festzuhalten, dass die zweite Stufe des Digitalpakets in Summe einige Vereinfachungen für Online-Händler mit sich bringt. Das trifft besonders auf Händler zu, die ihre Ware ausschließlich von einem EU-Land in ein anderes an den Endverbraucher verkaufen (B2C).

Erhöhte Risiken bestehen dagegen für Online-Händler, die ihre Ware über Amazon oder andere Fulfillment-Anbieter mit Lagerhaltung im Ausland verkaufen. Einige wenige – oftmals unwissentliche – Mausklicks können hier ein regelrechtes (Umsatzsteuer-)Chaos anrichten. Deshalb müssen Online-Händler zukünftig zweigleisig denken: Nutzung des OSS-Verfahrens und gleichzeitige Registrierung in Warenlagerländern.

Besonders beim FBA-Verfahren müssen sich Händler unbedingt der umsatzsteuerlichen Konsequenzen bewusst sein. Außerdem erfordert die Nutzung des OSS-Verfahrens bei gleichzeitiger Anwendung des Regelbesteuerungsverfahrens in mehreren EU-Staaten die Implementierung zweier Compliance-Stränge zur Abbildung der unterschiedlichen umsatzsteuerlichen Meldungen.

Deshalb ist auch zukünftig für Online-Händler, die Waren in das EU-Ausland verkaufen, eine enge Abstimmung mit ihrem Steuerberater nahezu unerlässlich.

Sie möchten mehr erfahren?

Mein Name ist Christian Deák, Steuerberater und

Geschäftsführer der DHW Steuerberatung. Gemeinsam mit meinem Team

als Co-Autoren, verfassen wir wöchentlich neue Artikel für unseren Blog.

Sollte es noch offene Fragen geben oder der Wunsch nach einer

persönlichen Beratung bestehen, kontaktieren Sie uns gerne und

buchen sich ein Beratungsgespräch.

Melden Sie sich jetzt für unseren Newsletter an!

Sie möchten mehr erfahren?

Mein Name ist Christian Deák, Steuerberater

und Geschäftsführer der DHW Steuerberatung.

Gemeinsam mit meinem Team als Co-Autoren,

verfassen wir wöchentlich neue Artikel für

unseren Blog. Sollte es noch offene Fragen

geben oder der Wunsch nach einer

persönlichen Beratung bestehen, kontaktieren

Sie uns gerne und buchen sich ein

Beratungsgespräch.

Melden Sie sich jetzt für unseren Newsletter an!

Hier finden Sie unsere Beratungstermine:

Hier finden Sie unsere Beratungstermine:

Christian Deák

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

- für Samstagstermine per Paypal bezahlen: Link zum Kalender

- für Samstagstermine per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Dennis Schümann

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Sabine Weleda

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Ann-Kathrin Bilowsky

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Jacqueline Eck

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender