Mit der Coronakrise und einer zeitweiligen Homeoffice-Pflicht hat das häusliche Arbeitszimmer enorm an Bedeutung gewonnen. Und obwohl die meisten Beschränkungen inzwischen wieder gefallen sind, haben viele Unternehmen die Vorteile erkannt, die eine Verlagerung des Arbeitsplatzes ihrer Mitarbeiter in deren Zuhause mit sich bringt. Büroflächen können drastisch reduziert und Betriebskosten eingespart werden. Und auch die Befürchtung, dass Arbeitnehmer zu Hause vielleicht weniger arbeiten, trifft selten zu, oft ist genau das Gegenteil der Fall.

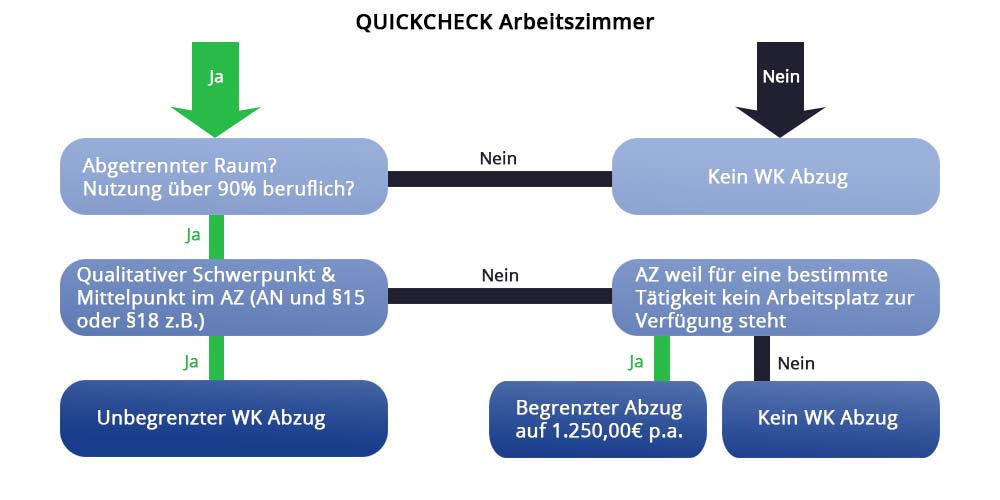

Für Arbeitnehmer stellt sich die Frage, wie sie mit den Mehrkosten umgehen, die im häuslichen Arbeitszimmer anfallen und welche Kosten sie für das Home-Office absetzen dürfen. In unserem Quick-Check erfahren Sie, ob Ihr Arbeitsplatz die Voraussetzungen für ein vom Fiskus anerkanntes häusliches Arbeitszimmer erfüllt und in welchem Umfang Sie Ihre Ausgaben als Werbungskosten geltend machen dürfen.

Welche Voraussetzungen müssen für ein häusliches Arbeitszimmer erfüllt sein?

Arbeitnehmer können die Kosten für ein häusliches Arbeitszimmer steuerlich geltend machen, wenn es:

- der Mittelpunkt ihrer beruflichen Tätigkeit ist,

- sie am Arbeitsplatz des Arbeitgebers nicht alle Arbeiten erledigen können oder

- zur Ausübung der betrieblichen oder beruflichen Tätigkeit kein anderer Arbeitsplatz zur Verfügung steht.

Im Umkehrschluss sind also keine Werbungskosten für das häusliche Arbeitszimmer absetzbar, wenn:

- dem Arbeitnehmer ein anderer Arbeitsplatz zur Verfügung steht, in dem er seine beruflichen Tätigkeiten erledigen kann,

- kein vom Wohnbereich abgetrennter und als Büro eingerichteten Raum vorhanden ist oder

die Nutzung des Raumes zur Erledigung beruflicher Aufgabe bei weniger als 90 Prozent liegt.

In welcher Höhe können die Aufwendungen für das häusliche Arbeitszimmer geltend gemacht werden?

Sind die Voraussetzungen für ein häusliches Arbeitszimmer erfüllt, hängt die Höhe der Aufwendungen, die Sie für das häusliche Arbeitszimmer als Werbungskosten geltend machen können, von den räumlichen Gegebenheiten wie auch dem Umfang und der Art und Weise der Nutzung ab.

Ausgaben können unbegrenzt geltend gemacht werden

Alle im Zusammenhang mit dem häuslichen Arbeitszimmer anfallenden Werbungskosten können Sie unbegrenzt geltend machen, wenn:

- das Arbeitszimmer der Mittelpunkt Ihrer beruflichen Tätigkeit ist, d.h. der Schwerpunkt Ihrer Tätigkeit hier liegt und

- es sich bei dem Raum um einen von Ihrem Wohnbereich abgetrennten Raum handelt, der erkennbar als Büro eingerichtet ist und zu mehr als 90 Prozent für berufliche Zwecke genutzt wird.

Üben Sie mehrere Berufe aus oder sind neben einer Festanstellung auch noch selbstständig oder freiberuflich tätig, dann muss der Schwerpunkt Ihrer gesamten Tätigkeit in diesem häuslichen Arbeitszimmer stattfinden.

Ausgaben können bis max. 1.250 Euro pro Jahr geltend gemacht werden

Anders, als im vorherigen Fall, dürfen Sie im Jahr max. 1.250 Euro als Werbungskosten für das häusliche Arbeitszimmer ansetzen, wenn:

- das Arbeitszimmer zwar nicht Mittelpunkt der beruflichen Tätigkeit ist, also weniger als 3 Tage die Woche genutzt wird, dafür aber

- für bestimmte Tätigkeiten genutzt wird, für die sonst kein anderer Arbeitsplatz zur Verfügung steht.

Auch hier muss für die Durchführung der beruflichen Tätigkeit ein vom Wohnbereich abgetrennter Raum vorhanden sein, der überwiegend beruflich genutzt wird.

Infografik: Prüfen Sie, welche Kosten Sie vom Finanzamt erstattet bekommen

Zum besseren Verständnis visualisiert die folgende Infografik die obigen Aussagen und hilft Ihnen dabei zu prüfen, ob und in welcher Höhe Sie die Kosten für ihr häusliches Arbeitszimmer steuerlich absetzen können:

Welche Werbungskosten können für das häusliche Arbeitszimmer geltend gemacht werden?

Als Kosten für das Arbeitszimmer können Miet- und Mietnebenkosten entsprechend ihrem Anteil an der Gesamtwohnfläche geltend gemacht werden. Handelt es sich um Wohneigentum (Eigentumswohnung, Eigenheim), dann können anteilig Abschreibungen, Finanzierungskosten und Wohnnebenkosten berücksichtigt werden. Ebenfalls im Verhältnis zur Gesamtwohnfläche können für das Arbeitszimmer:

- Strom- und Heizkosten,

- Versicherungsbeiträge wie z.B. für eine Hausratversicherung,

- Renovierungskosten und

- sonstige Ausstattungskosten für Einrichtungsgegenstände wie Gardinen, Teppiche, Büromöbel oder Lampen

steuerlich geltend gemacht werden.

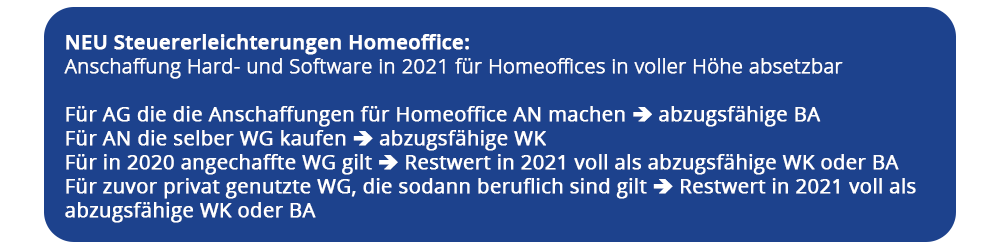

An dieser Stelle von praktisch großer Relevanz ist die volle steuerliche Absetzbarkeit von digitalen Wirtschaftsgütern für den Veranlagungszeitraum 2021, unabhängig von der bekannten Nutzungsdauer. Unter die Regelung fallen alle Gerätschaften, die im Homeoffice benötigt werden wie z.B. Laptop, PC, Drucker, Beamer oder andere Peripheriegeräte sowie Betriebs- und Anwendungssoftware.

Der Sofortansatz gilt für alle Einkommensarten und ist betragsmäßig nicht begrenzt. Momentan gibt es auch noch keine zeitliche Begrenzung über den Veranlagungszeitraum 2021 hinaus.

Das bedeutet, dass der Kaufpreis für Hard- und/oder Software, die der „Aufrüstung“ des Homeoffice dient, in voller Höhe von der Steuer abgesetzt werden kann. Wurden die Wirtschaftsgüter bereits vor dem 01.01.2021 angeschafft, ist der bis dato noch nicht abgeschriebene Restbuchwert sofort als Kosten anzusetzen. Die Regelung gilt allerdings nicht für gebildete Sammelposten.

Wenn die Bedingungen für ein häusliches Arbeitszimmer nicht erfüllt sind: Nutzen Sie die Homeoffice-Pauschale

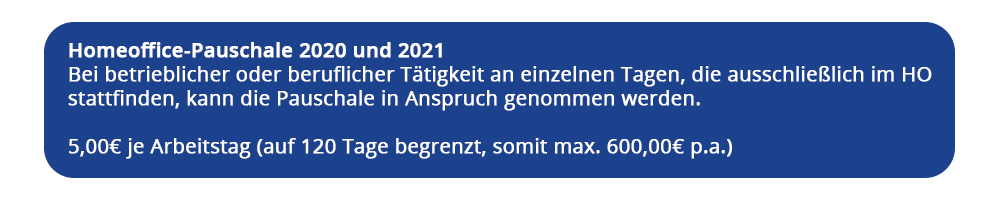

Wer auf Anweisung seines Arbeitgebers im Homeoffice arbeiten muss, aber in seiner Wohnung kein häusliches Arbeitszimmer im steuerrechtlichen Sinne einrichten kann, kann durch die im Zuge der Coronakrise eingeführte Homeoffice-Pauschale:

- für jeden Arbeitstag, an dem ausschließlich von zu Hause gearbeitet wurde, 5 Euro pro Tag als Werbungskosten oder Betriebsausgaben in der Steuererklärung geltend machen bis

- zu einem Höchstbetrag von 600 Euro für das Wirtschafts- oder Kalenderjahr (§ 4 Abs. 5 Satz 1 Nr. 6b Satz 4 EStG), d.h. für maximal 120 Tage im Jahr.

Die Homeoffice-Pauschale darf aber nur für die Tage angesetzt werden, an denen Sie tatsächlich im Homeoffice gearbeitet haben, weshalb Sie für diese Zeiten keine Fahrtkosten zur Arbeit geltend machen können.

Die Homeoffice-Pauschale wird außerdem nicht zusätzlich gewährt, sondern ist Teil der Werbungskosten-Pauschale im Rahmen der Einkommenssteuererklärung. Das bedeutet, Ihre restlichen Werbungskosten müssen mehr als 400 Euro betragen, damit Sie in Summe die Werbungskosten-Pauschale von 1.000 Euro überschreiten.

- Lesetipp: Noch mehr Informationen zum häuslichen Arbeitszimmer in Corona-Zeiten und der Homeoffice-Pauschale finden Sie hier

Fazit zum häuslichen Arbeitszimmer: Räumliche Ausgestaltung und Umfang der Nutzung entscheidet über Absetzbarkeit von Kosten

Um Streitigkeiten mit dem Finanzamt zu vermeiden, sollten Sie bereits vor Abgabe Ihrer Steuererklärung prüfen, ob Ihr Arbeitszimmer auch als solches vom Fiskus anerkannt wird, d.h. ein eigens abgetrennter Raum in Ihrer Wohnung bzw. Ihrem Haus ist, nahezu ausschließlich für berufliche Zwecke genutzt wird und außerdem den Mittelpunkt Ihrer beruflichen Tätigkeit bildet.

Ist das der Fall, bietet sich Ihnen ein großer Gestaltungsspielraum, da Sie Kosten für das häusliche Arbeitszimmer steuerlich geltend machen können, was sowohl Miet- und Finanzierungskosten, Mietnebenkosten, Ausstattungskosten oder die Anschaffung von Hard- und Software für betriebliche Zwecke betrifft.

Falls Sie sich nicht hundertprozentig sicher sind, ob es sich bei Ihrem Homeoffice tatsächlich um ein vom Finanzamt akzeptiertes Arbeitszimmer handelt, sprechen Sie uns an: Wir helfen Ihnen gerne!

Sie möchten mehr erfahren?

Mein Name ist Christian Deák, Steuerberater und

Geschäftsführer der DHW Steuerberatung. Gemeinsam mit meinem Team

als Co-Autoren, verfassen wir wöchentlich neue Artikel für unseren Blog.

Sollte es noch offene Fragen geben oder der Wunsch nach einer

persönlichen Beratung bestehen, kontaktieren Sie uns gerne und

buchen sich ein Beratungsgespräch.

Melden Sie sich jetzt für unseren Newsletter an!

Sie möchten mehr erfahren?

Mein Name ist Christian Deák, Steuerberater

und Geschäftsführer der DHW Steuerberatung.

Gemeinsam mit meinem Team als Co-Autoren,

verfassen wir wöchentlich neue Artikel für

unseren Blog. Sollte es noch offene Fragen

geben oder der Wunsch nach einer

persönlichen Beratung bestehen, kontaktieren

Sie uns gerne und buchen sich ein

Beratungsgespräch.

Melden Sie sich jetzt für unseren Newsletter an!

Hier finden Sie unsere Beratungstermine:

Hier finden Sie unsere Beratungstermine:

Christian Deák

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

- für Samstagstermine per Paypal bezahlen: Link zum Kalender

- für Samstagstermine per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Dennis Schümann

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Sabine Weleda

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Ann-Kathrin Bilowsky

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender

Jacqueline Eck

Neumandatsanfragen inkl. eines kompletten Quickchecks!

- per Paypal bezahlen: Link zum Kalender

- per Kreditkarte / Stripe bezahlen: Link zum Kalender

Für einen 60 minütigen Beratungstermin:

- Zahlung bequem per Paypal: Link zum Kalender

- Zahlung bequem per Kreditkarte / Stripe: Link zum Kalender